Wir leben nun schon fast drei Jahre mit dem Corona-Virus und den global spürbaren wirtschaftlichen und finanziellen Folgen der Pandemie. Hinzu ist der Krieg in der Ukraine gekommen, der die Konjunktur vor allem in Europa stark in Mitleidenschaft zieht und die Teuerung befeuert. Gepaart ist das Ganze mit den forcierten Anstrengungen, einerseits von fossilen Brennstoffen aus Russland unabhängig zu werden, andererseits deutliche Maßnahmen gegen die Klimakrise zu setzen. Angesichts dieser von großen Unsicherheiten geprägten Gemengelage sollte man meinen, dass die traditionell bei der Geldanlage auf Sicherheit bedachten Österreicherinnen und Österreicher extrem verunsichert sind. Quellen also die Mailboxen bei den Versicherungen über, laufen die Telefone bei den Vermittlern heiß?

„Der Beginn der Covid 19-Pandemie, der erste Lockdown, dies war eine Situation aus heiterem Himmel, die viel existenzielle Unsicherheit geschürt hat – dennoch haben die Kunden damals wenig Konsequenzen gezogen“, erinnert sich Wolfgang Weisz, Leiter Versicherungstechnik Person & BAV (Betriebliche Altersvorsorge) bei der Allianz Österreich. „Wir haben auch jetzt erwartet, dass sich mehr Menschen zum Thema Prämienpause oder Beitragsreduktion melden, dem ist aber nicht so“, sagt der Allianz-Experte.

Ähnlich das Bild bei der Wiener Städtischen: „Bis dato sehen wir keine Änderungen im Kundenverhalten oder Auswirkungen auf das Vorsorgeverhalten“, sagt Vorstandsdirektorin Sonja Steßl und erläutert: „Während der Corona-Pandemie und auch in der Finanzkrise 2008 haben wir stattdessen gesehen, dass die Menschen zwar einen erhöhten Informationsbedarf haben, was ihre Polizzen betrifft, aber die Prämien wurden und werden weiterhin bezahlt.“ Auch die Rückkaufsquoten hätten sich nicht geändert, heißt es unisono.

Bestätigt wird dies auch von Seiten der Makler und Vermittler. „Mal sehen, was noch kommt – speziell im Hinblick auf stark gestiegene Heiz- und Stromkosten“, bemerkt Herbert Tiefenthaler. Der Wertpapiervermittler und Versicherungsmakler bietet mit seinem Unternehmen „Gewinnerkonzepte“ unabhängige Beratung vor allem in Fragen der Absicherung von biometrischen Risiken wie Berufsunfähigkeit und Tod sowie zur Altersvorsorge an.

Flexible Optionen

Wird es eng, „empfehlen wir – wenn es möglich ist – die Prämien weiter zu zahlen, denn ein Ausstieg bedeutet immer den Verlust des Versicherungsschutzes“, so Steßl. „Es ist ein überholter Mythos, dass Altersvorsorge-Produkte unflexibel sind“, meint Weisz. Wird es dennoch nötig gegenzusteuern, bieten so gut wie alle Versicherungen zahlreiche Möglichkeiten und flexible Lösungen an, um diese Phasen abzufedern. Ob man sich eine Prämie unter allen möglichen Umständen leisten kann, diese Frage sollte man sich von Anfang an stellen, um später eine teure Kündigung zu vermeiden, mahnt die Arbeiterkammer (AK). Wer Bedenken hat, könne von vornherein beispielsweise auf die Dynamikklausel verzichten: Mit dem Aussetzen einer Indexanpassung bleiben Prämien- und Versicherungssumme gleich. Im Gegenzug verliert die Altersvorsorge während der gewöhnlich jahrzehntelangen Ansparphase an Kaufkraft.

Bestimmte Assekuranzen bieten sogar einmalig im Lauf der Vertragslaufzeit bis zu 24 Monate „Prämien-Ferien“ bei vollem Versicherungsschutz an. Aber dies werde nur sehr selten in Anspruch genommen, weiß Tiefenthaler, etwa im Fall von Arbeitslosigkeit oder bei Beginn einer Ausbildung. Bei bestimmten Polizzen, etwa einer Berufsunfähigkeitsabsicherung, sei die Prämienreduktion unter Umständen mit dem Nachteil verbunden, dass wer die Prämien, also die BU-Deckung, später wieder hinaufsetzen lässt, neuerlich Gesundheitsfragen beantworten muss. Dies kann zu einem schlechteren Tarif oder – bei dann eingetretenen Vorerkrankungen – zur Unversicherbarkeit führen.

Produkttyp entscheidet

„Die konkreten Möglichkeiten hängen vom jeweiligen Produkt ab“, führt Steßl weiter aus. Dies beginnt bei Prämienstundungen, wo die Kunden für einen bestimmten Zeitraum mit der Prämienzahlung aussetzen. In der Praxis betrifft dies wenige Monate. Währenddessen läuft der Vertrag unverändert weiter, der Versicherungsschutz bleibt in voller Höhe erhalten. Nach Ablauf des vereinbarten Stundungszeitraums müssen die Kunden die gestundeten Beiträge nachzahlen. Man kann auch eine Prämienpause in Anspruch nehmen, wo die Prämienzahlung vorübergehend für einen bereits jetzt definierten Zeitraum eingestellt wird. Daneben ist eine Prämienreduktion möglich. Hier werden die Prämien auf Dauer herabgesetzt. Dadurch ist allerdings auch der Versicherungsschutz gemindert.

Letztendlich kann man sich auch für die Prämienfreistellung entscheiden, wo die Prämienzahlung dauerhaft eingestellt wird. Die Versicherungsleistungen reduzieren sich entsprechend. Der Vertrag läuft ansonsten unverändert weiter. Zu einem späteren Zeitpunkt kann die Prämienzahlung wieder aufgenommen werden. Zu beachten sei, so die AK, dass dabei die Verwaltungskosten ganz normal weiterlaufen. Die Versicherungen betonen, man sei durchaus um individuelles Entgegenkommen bemüht. Steßl: „Kunden, die finanziell in Schwierigkeiten geraten, sollten nicht zögern, das Gespräch mit den jeweiligen Beratern zu suchen, um gemeinsam ihre Lage zu analysieren.“

Geht es nach den Experten, sollte es zumeist gar nicht so weit kommen: „Die Absicherung im Alter wurde und wird langfristig geplant. Die Altersvorsorge genießt heute einen höheren Stellenwert als früher“, so der Leiter Versicherungstechnik Person & BAV bei der Allianz. Das Versicherungsgeschäft sei immer noch ein Personengeschäft und eine Vertrauensbeziehung. Gerade bei der Altersvorsorge stelle gute Beratung die Basis dar, damit die Versicherungsnehmer ihre Sparziele erreichen. Aber auch die Zusammensetzung der Produkte spiele eine wichtige Rolle, etwa die Auswahl der Investmentfonds bei Fondsgebundenen Lebensversicherungen. Umschichtungen von einem Fonds zum anderen würden von den Kunden eher selten vorgenommen, berichtet Weisz und fügt hinzu: „Die Fondsgebundene macht bei uns angesichts der langen Niedrigzinsphase den Großteil der Neupolizzen im privaten Geschäft aus.“

„Die expansive Geldpolitik der EZB hat in der letzten Dekade hinsichtlich Altersvorsorge Sparern und Vorsorgewilligen einiges abverlangt“, sagt die Vorstandsdirektorin der Wiener Städtischen. Doch diese Phase sei jetzt vorbei, die Zinswende könne eine Trendwende in der Altersvorsorge bringen. Nach Verwerfungen an den globalen Kapitalmärkten mit der größten Korrektur der Anleihemärkte seit 50 Jahren bieten sich Anlegern wegen der nun deutlich niedrigeren Bewertungen und höheren Renditen die besten langfristigen Ertragschancen seit mehr als einem Jahrzehnt, heißt es bei JP Morgan Asset Management. In ihrer jüngsten Studie wurden die Ertrags- und Risikoerwartungen für rund 200 verschiedene Anlageklassen und Strategien analysiert: Die prognostizierte jährliche Rendite für ein Mischportfolio aus 60 Prozent Aktien und 40 Prozent Anleihen in Euro steige demnach von 2,8 Prozent auf 5,1 Prozent.

Altersvorsorge überprüfen

Abgesehen von Prämien-Anpassungen bei finanzieller Schieflage sehen die Versicherungen aber wenig Änderungsbedarf. Steßl: „Die Altersvorsorge ist ein sehr langfristiges Produkt. Kursschwankungen oder Verluste sollen nicht zu überhasteten Reaktionen führen. Für die nächsten Jahre sind durchaus auch wieder gemischte Fonds oder Rentenfonds als Beimischung zum Portfolio in Betracht zu ziehen.“

„Ich bereite meine Kunden immer auch mental vor: Was, wenn die Wertpapiere bei einem 100-prozentigen Aktienportfolio kurzfristig herbe Verluste um, sagen wir, im Extremfall, die Hälfte erleiden? Diesen ,Buchverlust‘ müssen sie aushalten“, sagt Tiefenthaler im Hinblick auf Kursschwankungen insbesondere bei Aktien. Grundsätzlich sollten die Veranlagungsprodukte und Portfolios regelmäßig daraufhin durchleuchtet werden, ob nicht neue Lebensumstände oder Liquiditätsbedarf in der näheren Zukunft Korrekturen nötig machen.

EISERNE RESERVE AUFBAUEN

„Es empfiehlt sich, eine eiserne Reserve in Höhe von drei, besser sechs Monatseinkommen aufzubauen. Auch bei einem Anlagehorizont von fünf bis zehn Jahren sollte die Veranlagung nicht zu risikoreich, natürlich abhängig vom Kundentyp erfolgen“, sagt Tiefenthaler und betont, dass er seinen Kunden ausschließlich ungezillmerte Produkte nahelegt.

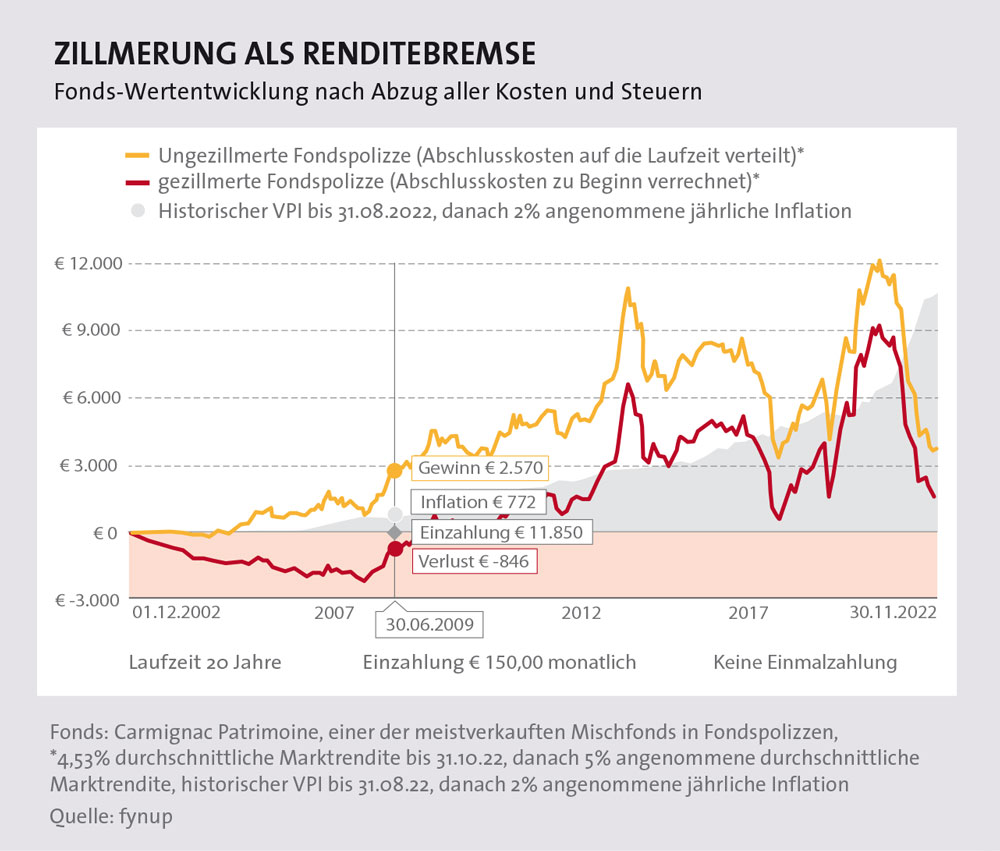

Die Zillmerung gibt es bei Klassischen Lebensversicherungen, den meisten Fondspolizzen und der Prämiengeförderten Zukunftsvorsorge. Dabei werden sämtliche Abschlusskosten aus der Summe aller geplanten Einzahlungen in den ersten fünf Jahren verrechnet. Ein Rückkauf innerhalb dieser Zeit kommt besonders teuer, da erst danach der Sparbetrag zum Vermögensaufbau zur Verfügung steht. Bei einem ungezillmerten Vertrag werden die Abschlusskosten dagegen über die gesamte Laufzeit verteilt berechnet.

Die Zillmerung gibt es bei Klassischen Lebensversicherungen, den meisten Fondspolizzen und der Prämiengeförderten Zukunftsvorsorge. Dabei werden sämtliche Abschlusskosten aus der Summe aller geplanten Einzahlungen in den ersten fünf Jahren verrechnet. Ein Rückkauf innerhalb dieser Zeit kommt besonders teuer, da erst danach der Sparbetrag zum Vermögensaufbau zur Verfügung steht. Bei einem ungezillmerten Vertrag werden die Abschlusskosten dagegen über die gesamte Laufzeit verteilt berechnet.

Die finanziellen Belastungen der Menschen sind durch die erhöhte Inflation spürbar gestiegen. Bei Versicherten können die Preissteigerungen laut Finanzmarktaufsicht (FMA) noch eine andere Folge haben: So könnte es in der Lebensversicherung vermehrt zu zinsbedingten Storni kommen, „da die Attraktivität anderer Anlageformen steigt“.

Trotz eines möglicherweise guten Einstiegszeitpunkts nach den Korrekturen an den Märkten ist die Inflation für Wolfgang Staudinger, Geschäftsführer der gewerblichen Vermögensberatung fynup GmbH, „ein Brandbeschleuniger“. Die Kosten des Finanzvertriebs, also Provisionen etc., seien immer schon fragwürdig hoch gewesen und schwächten die Rendite-Chancen empfindlich. Es werde schwierig, die Probleme der ersten Säule der Altersvorsorge, der staatlichen, mit der dritten Säule auszugleichen. „Im Durchschnitt gehen 50 Prozent der am Markt erwirtschafteten Rendite durch Kosten verloren. Rund die Hälfte dieser Kosten ließe sich aber vermeiden, wenn man provisionsfrei veranlagt“, macht sich Staudinger für die digitalisierte Honorarberatung stark, wo derartige Probleme und Interessenskonflikte nicht bestünden. „Die große Gefahr ist, dass sich Konsumenten von der privaten Vorsorge abwenden, wenn ihr Sparverhalten nicht belohnt wird.“ Tiefenthaler ergänzt: „Ich bekomme viele Anfragen für Neuveranlagungen, wenn beste Börsenlaune herrscht. Wird es an den Börsen schwierig, lässt die Begeisterung für Pensionslösungen und Veranlagung deutlich nach.“ Aber mittlerweile verstünden viele Kunden auch, dass gerade schwierige Börsenzeiten die größten Chancen bieten.

Attraktiver könnte die Altersvorsorge auch via Fondspolizzen aus Sicht der Versicherungsbranche durch den Trend zur Nachhaltigkeit werden. „Auch im Bereich der Altersvorsorge hat das Thema Nachhaltigkeit in den letzten beiden Jahren massiv an Fahrt aufgenommen“, ergänzt Steßl. Klimakrise und Green Deal der EU rücken das Thema auch dort immer stärker in den Fokus. Dies zeigt sich ebenso in den Produktpaletten vieler Versicherer, in denen sich – wie zum Beispiel bei der Wiener Städtischen durch eine starke Nachfrage nach den „neuen Fondspolizzen der ECO-Linie“ – grüne Polizzen zunehmender Beliebtheit bei Herrn und Frau Österreicher erfreuen.