Der menschliche Körper ist ein komplexes Wunderwerk. Obwohl Medizin und Forschung seit Jahrzehnten enorme Fortschritte machen und bahnbrechende Technologien entwickeln, um Krankheiten zu behandeln oder in Mitleidenschaft gezogene Körper wieder zusammenzuflicken, ist es dennoch nicht immer möglich, Augenlicht, Gehör oder Körperteile zu retten.

Für Erwerbstätige ist der Verlust der Arbeitsfähigkeit und damit des Einkommens ein schwerer Einschnitt in das Leben. Dies gilt umso mehr für Alleinverdiener und Selbstständige. Art und Schwere des Ereignisses bestimmen darüber, ob ein anderer als der gewählte Beruf in Frage kommt oder man frühzeitig in Pension gehen muss. Verliert man zum Beispiel infolge eines Motorradunfalls einen Unterschenkel, wird dies für einen Steuerberater weniger schwerwiegende Konsequenzen haben als für einen Fitnesstrainer.

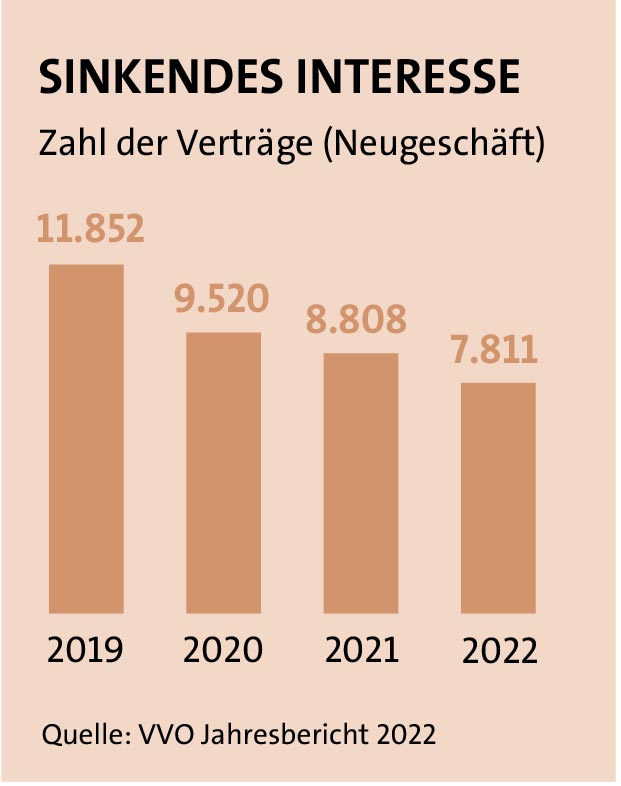

Während in Österreich fast jeder eine private Unfallversicherung hat, verhält es sich bei der Absicherung der Arbeitsfähigkeit genau umgekehrt. Damit nicht genug. Das Interesse von Herr und Frau Österreicher ist sogar seit Jahren rückläufig: So sank die Zahl der Verträge 2022 um über elf Prozent auf unter 8.000 Stück (siehe Schaubild). Offensichtlich kommt die Absicherung der Berufsunfähigkeit nicht aus ihrem Nischendasein heraus. „In Deutschland ist es genau umgekehrt“, berichtet Thomas Brettenthaler. Er ist Gesellschafter der Prömer Versicherungsmakler GmbH und Konsulent der Einstein Versicherungsmakler GmbH und warnt davor, dieses Risiko zu unterschätzen.

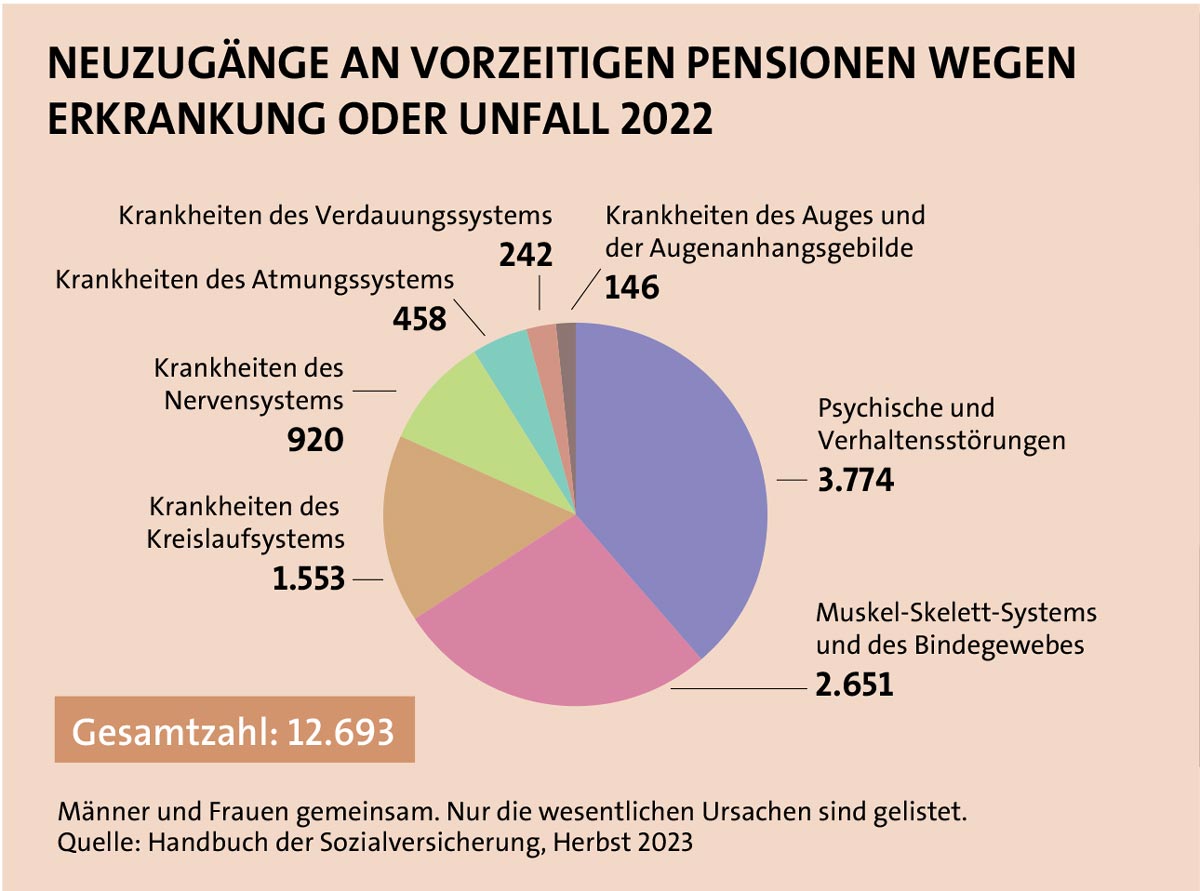

Da die Durchdringung in Österreich noch nicht so groß ist, werden bislang vergleichsweise wenig Schadensfälle gemeldet, sagt Brettenthaler. Offizielle Statistiken jedoch zeigen das Risiko auf. Laut Sozialministerium wird jeder fünfte Österreicher berufsunfähig. In neun von zehn Fällen ist eine Krankheit dafür verantwortlich. Bei jedem zehnten Fall ist ein Unfall der Grund für die Berufsunfähigkeit (BU). Im Jahr 2022 wurden im Bereich der Allgemeinen Unfallversicherungsanstalt 144.074 Schadensfälle anerkannt, davon waren etwas mehr als 90.000 Arbeitsunfälle Erwerbstätiger und 8.485 betrafen Berufskrankheiten – der Rest entfiel auf Schüler. Die „schweren Fälle“ leuchten sofort ein: Bei Verlust eines Fingers oder mehrerer Fingerglieder bei einem Pianisten ist klar, dass die Ausübung des gewählten Berufs wohl nicht mehr möglich ist. Kaum jedoch ist bekannt, welches die häufigsten Erkrankungen sind, die zu vorzeitigen Pensionsneuzugängen wegen geminderter Erwerbsfähigkeit führen, deren Zahl sich zuletzt auf mehr als 12.000 belief. Demnach befinden sich psychische und Verhaltensstörungen auf Rang 1, gefolgt von Krankheiten des Muskel-Skelett-Systems und des Bindegewebes (siehe Schaubild).

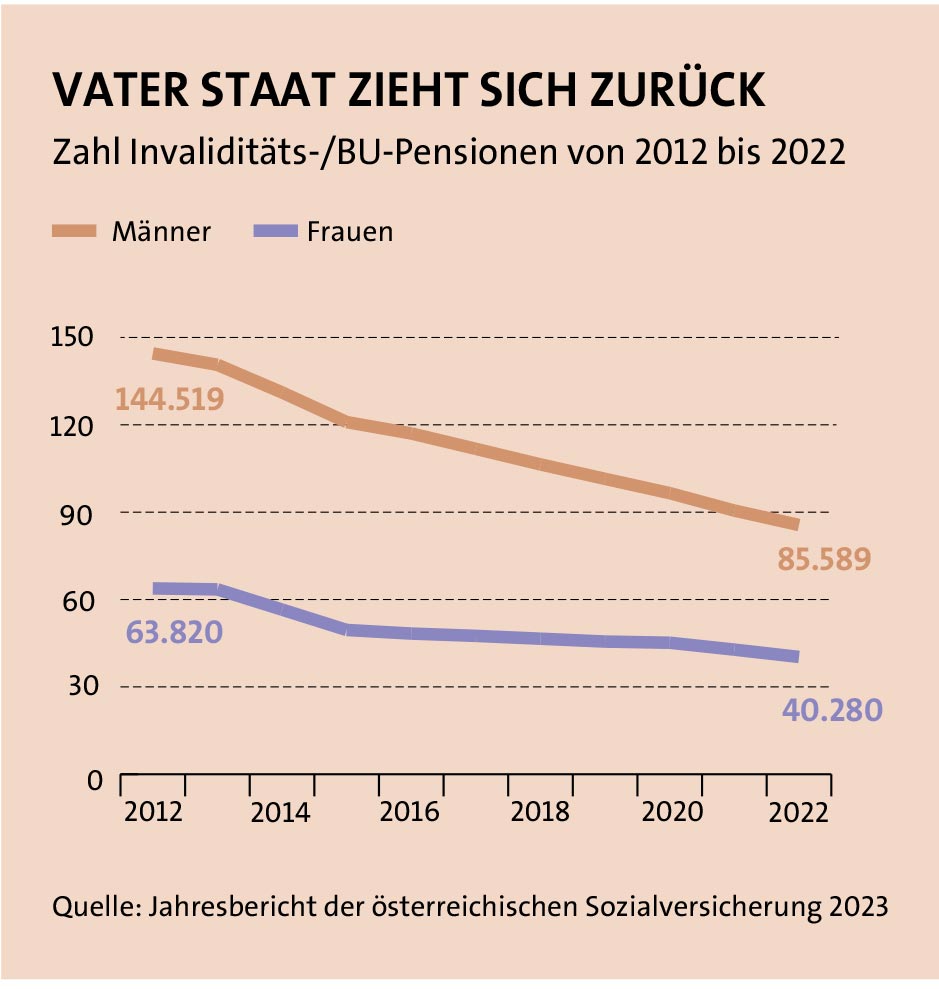

Auf Vater Staat ist nur teilweise Verlass: Für Personen, die 1964 oder später geboren sind, gibt es eine staatliche Invaliditäts- oder BU-Pension nur unter zwei Voraussetzungen: Eine berufliche Reha ist weder zweckmäßig noch zumutbar und die Invalidität bzw. BU liegt voraussichtlich dauerhaft vor. Eine Zuerkennung dieser Pensionen unterliegt nach Angaben des Sozialministeriums „strengen Kriterien“. Ausschlaggebend seien Sachverständigengutachten von Ärzten. So wurden 2021 rund 60 Prozent entsprechender Anträge von den Pensionsversicherungsträgern abgelehnt. Etwa jeder Dritte der abgewiesenen Antragsteller bringe dann eine Klage vor dem Sozialgericht ein. Fast ein Viertel davon sei dabei durch ein zuerkennendes Urteil oder einen Vergleich erfolgreich. Wenig verwunderlich ist so die Zahl der Invaliditäts- und BU-Pensionen seit 2012 um gut 40 Prozent deutlich auf 125.869 zurückgegangen (siehe Schaubild).

Wer eine staatliche BU-Pension erhält, wird zudem feststellen, dass sie deutlich unter dem letzten Verdienst liegt. Vor diesem Hintergrund wird klar: Der gewohnte Lebensstandard lässt sich gewöhnlich nur mit einer privaten BU-Versicherung aufrechterhalten. Voraussetzung für eine BU-Anerkennung ist dann, dass die eigene Arbeitsfähigkeit durch ein unvorhergesehenes Ereignis, z. B. Krebserkrankung oder Lähmung durch einen Unfall, über sechs Monate um mehr als die Hälfte vermindert wird. Ein Chirurg etwa, der nach einem Unfall nicht mehr operieren kann, bekommt bei der privaten BU die Versicherungsleistung auch dann, wenn er durchaus noch im Stande wäre, als ärztlicher Berater oder Lehrender tätig zu sein. Bei der staatlichen Berufsunfähigkeitsprüfung würde er in einen anderen angemessenen, möglicherweise aber schlechter bezahlten Beruf verwiesen. Eine Rentenzahlung gibt es im Gegensatz zur staatlichen BU-Pension oft ohne Mindestversicherungszeiten.

Aktuelle Marktstandards

Es liegt in der Natur der Sache, dass die BU-Versicherung ebenso komplex ist wie der menschliche Körper. Ein Blick in die „Marktstandards in der Berufsunfähigkeitsversicherung in Österreich“, die vom infinma Institut für Finanz-Markt-Analyse GmbH im August 2023 veröffentlicht wurden, verrät, dass es im Regelwerk enorm viele Fragestellungen gibt, die für Versicherte wesentlich sein können, damit sie im Fall des Falles die gewünschte und benötigte Leistung rasch, unkompliziert und in brauchbarer Höhe erhalten.

Der infinma-Überblick gibt sowohl dem Vertrieb als auch versierten Versicherungsnehmern wertvolle Hinweise darauf, welche Vertragsbedingungen in Österreich üblich sind und auch, was es bei Abschluss einer BU-Polizze zu bedenken gibt. Derartige Branchenanalysen sowie die Erörterung derselben könnten zudem dazu führen, dass der „BU die Bedeutung zugemessen wird, die ihr zusteht“, so Brettenthaler. Es sollte mehr Lobbyarbeit seitens der Branche für diese „sinnvolle Sparte“ betrieben werden. Der Experte betont: „Die Materie ist zweifellos herausfordernd. Würden aber mehr Makler und Agenten sich die Sparte BU zu Gemüte führen, würden sie das Geschäfts- und das Profilierungs-Potenzial erkennen.“

Für Makler könne der Überblick des Kölner Instituts einen Treiber darstellen, Versicherung und Angebot passgenauer zu selektieren, so Brettenthaler weiter. Denn manche Vertragsbestandteile – bzw. die falsche Einschätzung und Beurteilung von Risiken einerseits und Bedarf andererseits – können sich für die Versicherten im Schadensfall als Pferdefuß herausstellen. Bei einigen Punkten sollten die Versicherungen nachbessern.

Dass die Marktbeobachtung durch Analyseunternehmen wie infinma automatisch zu Anpassungen im Sinne der Kunden führt, davon dürfe man nur zum Teil ausgehen. „Ob Versicherungen auf derartige Analysen ansprechen, lässt sich mit einem klaren Jein beantworten“, sagt Jörg Schulz, geschäftsführender Gesellschafter von infinma. Manche Gesellschaften seien bemüht, ihre Produkte zu verbessern. „Allerdings gibt es auch nach wir vor Anbieter, die sich schon schwer damit tun, überhaupt aktuelle Produktunterlagen zur Verfügung zu stellen“, moniert Schulz. Den größten Verbesserungsbedarf sehen die infinma-Experten demnach „vor allem in der Breite im Bereich der Auskunftsbereitschaft bzw. Transparenz. Für einige Gesellschaften scheinen die eigenen Versicherungsbedingungen immer noch Geschäftsgeheimnisse darzustellen“, geht Schulz hart ins Gericht. Inhaltlich gebe es noch in den Bereichen Umorganisation für Selbstständige, Verzicht auf befristete Anerkenntnisse und den verschiedenen Mitwirkungspflichten im Leistungsfall Luft nach oben.

Schon diese wenigen Kriterien aus einem Katalog von rund 20 wesentlichen Punkten können im Schadensfall darüber entscheiden, ob und wie die versicherte Person ihren Anspruch geltend machen kann. „Allein schon, um diesen festzustellen, damit der Anspruch anerkannt wird, muss man einen weiten Weg gehen“, meint Brettenthaler. Ärzte müssten mit Brief und Siegel attestieren. Beim zuvor erwähnten Pianisten ein Leichtes; knifflig ist es bei Fällen von z. B. Long Covid oder Burnout.

Eine der ersten Fragen, die sich vor Abschluss stellen, ist jene, ab wann eine Versicherung leistet. Hier sind die Möglichkeiten beschränkt, egal welchen Prognosezeitraum ein Arzt ausstellt, wobei mit Prognose Aussagen zum voraussichtlichen Verlauf einer Erkrankung gemeint sind. „Es muss eine mindestens sechsmonatige BU vorliegen, das heißt, sie ist durch Krankheit, Körperverletzung oder einen das altersentsprechende Maß übersteigenden Kräfteverfall verursacht“, so Sabine Riss, Expertin beim Finanzdienstleister Finova aus Kärnten. Bei fast allen Anbietern müsse eine 50-prozentige Arbeitsunfähigkeit gegeben sein. Jedoch könne die Leistung rückwirkend greifen, wenn feststeht, dass die BU vor Ablauf der sechs Monate der Fall war. „Ohne eine ärztliche Prognose ist dies freilich nicht möglich“, so Riss.

In den Versicherungsbedingungen einiger BU-Versicherungen gibt es weiters das befristete Anerkenntnis. Dies besagt, dass der Versicherer für den Zeitraum der Leistungsprüfung oder beschränkt auf zwölf bis 36 Monate BU-Leistungen befristet anerkennen kann. Allerdings weisen die Analysten von infinma daraufhin, dass dadurch keine rechtlich verbindliche Leistungspflicht begründet wird. Zudem könne hiermit eine erhebliche Rechtsunsicherheit für Versicherte einhergehen, weil die Frage nach einer eventuellen Verweisbarkeit für die Zeit des befristeten Anerkenntnisses zurückgestellt werden kann.

Ein wichtiger Vertragspunkt ist auch die Meldefrist. Manchmal ist es aus gesundheitlichen Gründen nicht möglich, sofort nach Eintreten des Ereignisses die Versicherung in Kenntnis zu setzen. Deshalb gibt es in den Vertragsbedingungen verschiedene Meldefristen, z. B. drei, sechs, neun, zwölf oder 36 Monate. Bei verspäteter Meldung beginnt die Leistung des Versicherers erst ab dem jeweiligen Zeitpunkt zu greifen – es sei denn, in den Bedingungen ist ausdrücklich der Verzicht auf die Meldefrist angeführt.

Läuft noch die Prüfung eines Leistungsfalls, kommt eine beitragsfreie Zeit sehr gelegen. Grundsätzlich ist es möglich, die Prämie für die Zeit der Leistungsüberprüfung zu stunden, und zwar zinslos. Sollte der Fall aber abgewiesen werden, müssen diese Beiträge natürlich bezahlt werden, wobei Raten vereinbart werden können.

Was immer wieder Sorgen bereitet, ist der Punkt „Verweisung“. Unterschieden wird zwischen „abstrakter“ und „konkreter“ Verweisung. Gemeint ist damit, dass man als Versicherungskunde bei Ersterer eine vergleichbare Arbeit annehmen müsste. Bei der konkreten Verweisung entspricht die berufliche Aktivität, die anzunehmen wäre, der tatsächlichen Ausbildung und bisherigen Tätigkeit. „Aber“, so Riss, „die meisten Versicherungen verzichten auf die abstrakte Verweisung.“

Eine ähnliche Sorge haben Freiberufler, Selbstständige oder Personen, die einen Kleinbetrieb führen, nämlich, ob eine „Umorganisation“ der Arbeitsstätte, der Kanzlei, der Praxis zumutbar wäre. Fakt ist nach Erfahrung von Maklern, dass die Versicherer dies prüfen. Sollte es betrieblich und wirtschaftlich sinnvoll sein, führt daran wohl kein Weg vorbei. Es mag von Versicherung zu Versicherung unterschiedlich sein, wie streng dies gehandhabt wird. Allerdings gilt: Das Einkommen darf sich nicht um mehr als 20 Prozent gegenüber dem vor BU-Eintritt erzielten durchschnittlichen Einkommen der letzten drei Jahre mindern. Bei weisungsgebundenen Arbeitnehmern dagegen wird nicht geprüft, ob eine Umorganisation möglich wäre, so Riss.

Klettert man die Karriereleiter hoch, können auch die Ansprüche steigen. Eine bessere berufliche Stellung erhöht die prognostizierte Einkommenslücke. Manche Versicherungen haben daher eine Erhöhungsoption ohne konkreten Anlass im Programm. Damit ist es möglich, auch nach Vertragsabschluss auf geänderte persönliche Bedürfnisse zu reagieren, um die Rentenhöhe anzupassen. Riss: „Die Nachversicherungsgarantie ermöglicht dies ohne erneute Gesundheitsprüfung.“ Allerdings sei zu beachten, dass die Produktanbieter zwischen Erhöhungsoptionen mit und ohne Anlass unterscheiden. Ein Anlass könnte bspw. Heirat, Scheidung oder Tod des eingetragenen Partners sein. Dann müsse der Erhöhungswunsch innerhalb einer definierten Frist angegeben und der konkrete Fall nachgewiesen werden. Aber einige Assekuranzen gewähren die Aufstockung der monatlichen Rente auch ohne Anlass. Hier gilt es genau zu prüfen: Muss eine Frist, z. B. innerhalb von fünf Jahren, eingehalten werden? Ist das Erreichen eines bestimmten Alters maßgeblich? „Üblicherweise hat man ein Mal das Recht, ohne Anlass aufzustocken“, berichtet Riss. Eine neuerliche Gesundheitsüberprüfung sei dann nicht nötig.

Ein ähnliches Thema ist die garantierte Leistungsdynamik: Finova empfiehlt, eine Beitragsdynamik von zwei Prozent pro Jahr zu vereinbaren. Sie müsse nicht jedes Jahr angenommen werden. Das Recht auf die Dynamik zur Abfederung der Inflation erlischt aber, wenn die Erhöhungsangebote drei Jahre hintereinander nicht wahrgenommen wurden. Letztlich ist die Unterscheidung zwischen Arbeitsunfähigkeit und BU ein wichtiger Punkt: Der BU-Schutz mit integrierter Arbeitsunfähigkeits-Klausel kann eine angenehme Sache sein, denn „arbeitsunfähig ist man bereits, wenn man krankgeschrieben ist, nicht mehr arbeiten kann, aber eben für einen vorübergehenden Zeitraum“, so Riss. Unabhängig davon, ob eine BU vorliege, zahle die Versicherung dann auch bei Arbeitsunfähigkeit von mindestens sechs Monaten, die bescheinigt werden muss, eine Rente in Höhe der BU-Rente. Zwölf oder 24 Monate Leistungszeitraum seien üblich.

Wichtig sei, dass jeder zu versichernde Mensch und seine Situation einzeln betrachtet werden müssen. Denn es komme immer individuell auf die versicherte Person, ihren Vertrag und die Bedingungen der Gesellschaft an, die sich zudem im Zeitverlauf ändern. Darauf weisen sowohl Brettenthaler als auch Riss gleichermaßen hin und die Versicherungsexpertin betont zudem, dass sie deshalb keine 100-prozentige Garantie auf die Richtigkeit ihrer Ausführungen geben möchte.