Wie lebenswert ist das Leben hier in Österreich? Um das herauszufinden, erhob die HDI Lebensversicherung AG wieder einmal den sogenannten „Lebenswert Index“. Landesweit wurden Menschen nach ihrem subjektiven Befinden befragt und was es beeinflusst. Interessanterweise kam der Index auf einer Skala von eins bis zehn bei 7,36 zu liegen, das ist in etwa der Stand, der vor Pandemie-Ausbruch ermittelt wurde. Zufrieden machen insbesondere ein höheres Einkommen sowie ein Leben in einer festen Partnerschaft und außerhalb der Bundeshauptstadt. Gesundheit und Freundschaften haben einen hohen Stellenwert. Für die Mehrheit (58 %) ist auch eine finanzielle Absicherung sehr wichtig. Die Bedeutung von Geld hat mit einem Indexwert von 8,65 im Vergleich zu 2021 (8,32) sogar leicht zugenommen.

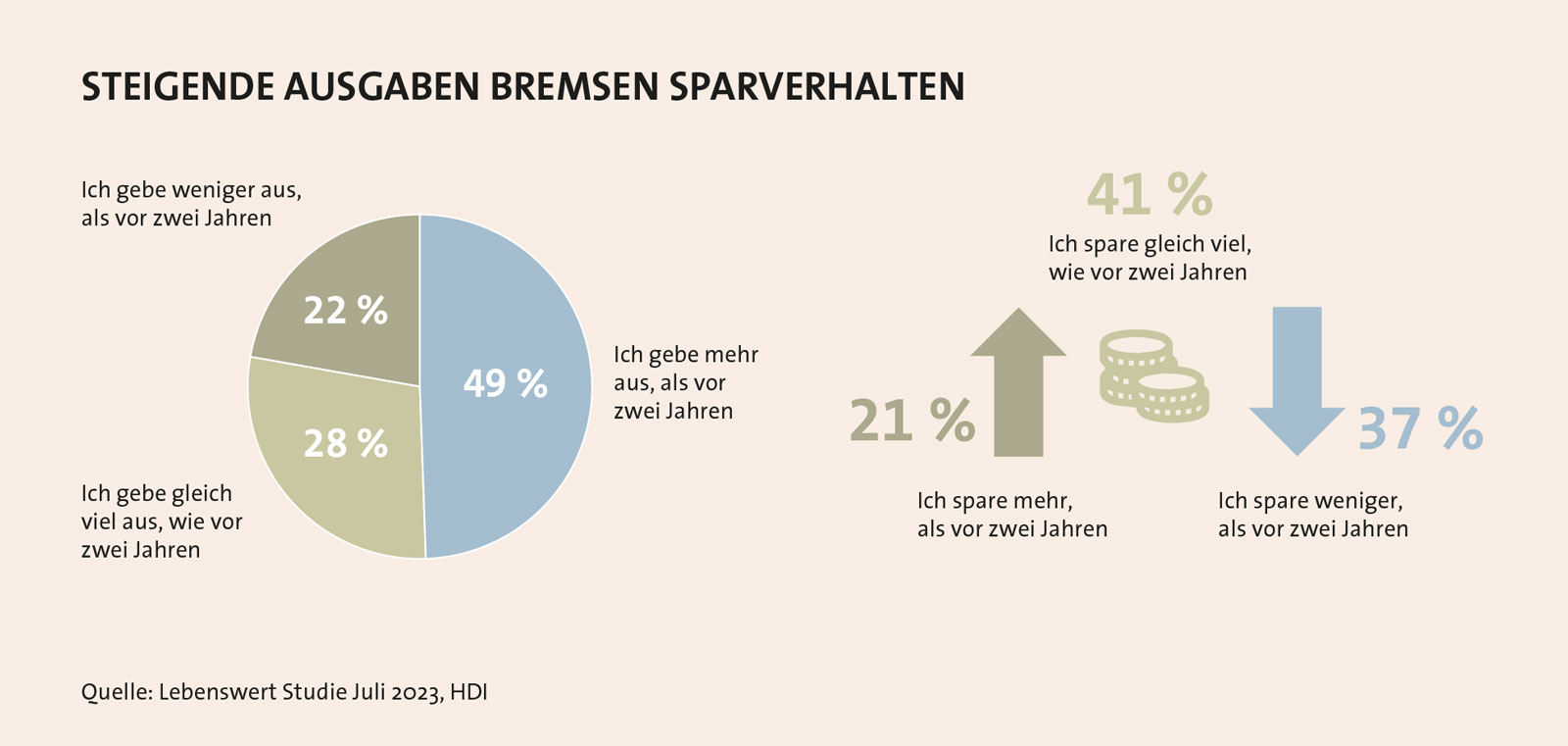

Aber: Der Faktor „finanzielle Sicherheit“ steht bei den meisten an vierter Stelle und rückt erst in bestimmten Altersgruppen (40 bis 49 Jahren oder ab 60 Jahren) auf Rang 3. Dabei habe die Teuerung die stärkste Auswirkung auf das persönliche Erleben: 49 Prozent geben mehr aus als vor zwei Jahren. 37 Prozent der Befragten sparen dafür weniger als damals. Und das obwohl 68 Prozent erwarten, dass es mit der staatlichen Pension sehr eng wird (siehe Grafik unten). „Der Gedanke, dass man ohnehin keine Pension mehr bekommt, hält viele Jüngere davon ab, finanziell vorzusorgen“, erzählt Michael Völker, Unternehmensberater und Agent für die Ergo Vorsorgemanagement GmbH aus der beruflichen Praxis.

Dass nur 67 Prozent wissen, wie hoch die staatliche Pension sein wird, steht auf einem anderen Blatt, auf dem in großen Buchstaben Finanzbildung geschrieben sein sollte, bemängeln nahezu alle heimischen Finanzexperten. Dabei lässt sich das „Pensionskonto“, das die Kontogutschriften für das Alter ausweist, problemlos online abfragen.

„Österreich ist ein reiches Land und verfügt über ein gutes, aber auch sehr teures Sozialsystem“, kommentiert Michael Miskarik, Niederlassungsleiter der auf Personenversicherungen spezialisierten HDI Lebensversicherung AG. Das Bild, das die Regierung zeichne, sei, dass die Pensionen gesichert sind. „Die Frage ist: in welcher Höhe“, sagt auch Völker. Laut Think Tank Agenda Austria steuert Österreich auf ein großes Problem zu: „Wir gehen noch immer so früh in Pension wie vor 50 Jahren, obwohl die Lebenserwartung zu Pensionsantritt seither um mehr als sieben Jahre gestiegen ist.“ Dies erfordere von 2022 bis 2026 Budgetzuschüsse ins Pensionssystem von rund 140 Milliarden Euro.

Unterschätzte Pensionslücke

Die meisten Menschen unterschätzen ihre Pensionslücke, also den Fehlbetrag zwischen Pension und Erwerbseinkommen. Die Teuerung plus steigende Zinsen hätten dazu geführt, dass manche die Prämie oder den Sparbetrag reduzierten, so Völkers Erfahrung: Teils wird um bis zu 40 Prozent weniger einbezahlt, um z. B. höhere Energiekosten und verteuerte Finanzierungen abfangen zu können. In Österreich sind Kredite mit variabler Verzinsung der Regelfall.

Angesichts der gestiegenen Lebenserwartung müssten die Laufzeiten der Sparprodukte bzw. der Verträge steigen. Allerdings würde gern auf vorhandenes Kapital zurückgegriffen, wenn z. B. das Auto kaputt sei oder in der Wohnung Renovierungsarbeiten anstünden. Miskarik: „Die besten Verträge sind jene, die man mit SEPA-Mandat abschließt und dann komplett vergisst.“ Ungünstig sei es, wenn sich jemand mit einer hoher Prämie verkalkuliert und dann die Rate auf die Hälfte reduzieren muss. „Wir raten zu Konsumverzicht zugunsten der Altersvorsorge“, betont der Niederlassungsleiter. Das ist ein unpopulärer Rat, der nicht für jeden gelte.

Aber insbesondere Frauen und Singles hätten Handlungsbedarf. „Kapital ist gleich Geld mal Zeit“, lautet auch Völkers knappe Formel. Wer früh beginnt, könne über die Zeit Marktabschwünge besser abfedern und sei mit einer entsprechenden „Dynamisierung“ sowie Wertsicherung auch bei anfangs noch kleineren Beträgen langfristig gut aufgestellt.

Angesichts der aktuellen Teuerungsraten in Österreich von immer noch um die sieben Prozent erscheint es schwierig, mit den immer noch landauf, landab beliebten Lebensversicherungen gegenzusteuern. Völker rät angesichts der Inflation zur Dreier-Strategie: Langfristig in die Sachwerte Edelmetalle, Immobilien, und Unternehmen – sprich Aktien – investieren. Sowohl Völker als auch Miskarik empfehlen für die ratierliche Besparung Fondspolizzen. „Im Neugeschäft ist ein einigermaßen höherer Ertrag nur mit der fondsgebundenen Lebensversicherung möglich“, ist Miskarik überzeugt.

Die Methode, Investmentfonds mit Monats- oder Quartalsbeträgen über den Versicherungsmantel zu erwerben, kann ab einer Behaltedauer von sieben oder acht Jahren einen steuerlichen Vorteil erbringen, weiß der Ergo-Experte. Denn es fallen vier Prozent Versicherungssteuer auf die einbezahlten Beiträge an, statt der Kapitalertragssteuer von 27,5 Prozent vom erzielten Ertrag. Edelmetalle lassen sich ebenfalls mit regelmäßigen Beträgen besparen, beispielsweise über EM Global Service mit Sitz im Fürstentum Liechtenstein. Wenn bei einem Edelmetall-Depot das Handling und die Lagerung in einem Zollfreilager erfolgt, wie es auch bei der philoro Edelmetalle GmbH möglich ist, kann man Weißmetalle steuerfrei an- und verkaufen, informiert der Unternehmensberater weiter.

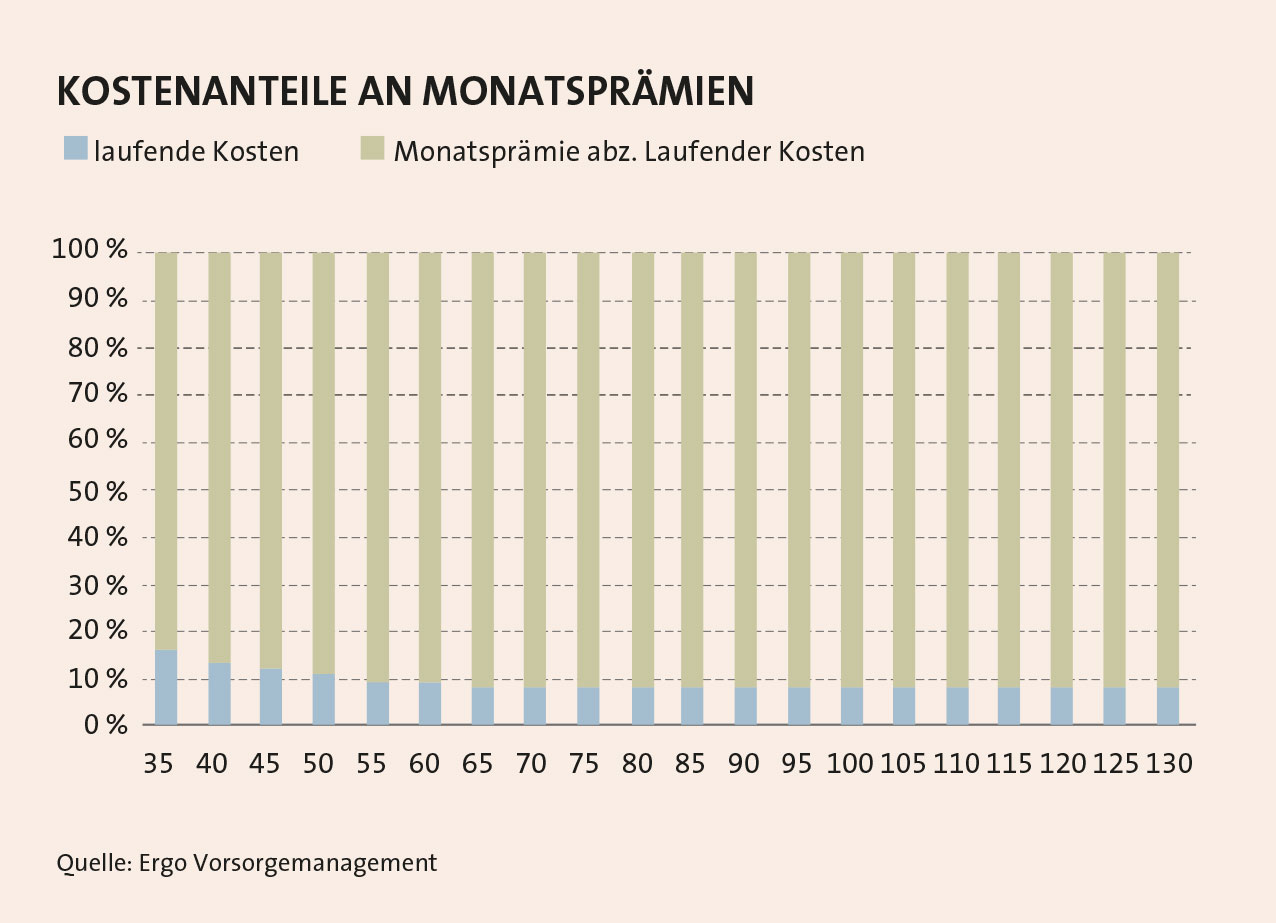

Sowohl bei der Fondsgebundenen Lebensversicherung (FLV) als auch beim Edelmetall-Sparplan sollte man nicht allzu sehr knausern, macht Völker aufmerksam: „Man kann zwar bereits mit kleinen Beträgen beginnen. Allerdings gibt es meist Mindestkosten. Das bedeutet: Je geringer der Sparbetrag, desto höher ist die Kostenbelastung in Relation“ (siehe Grafik). Daher sollten es zumindest 65 oder 70 Euro sein, konkretisiert er und empfiehlt, einen Ablebensschutz vom Sparprodukt zu trennen, da beides zumeist mit unterschiedlichen Laufzeiten abgeschlossen wird.

Sowohl bei der Fondsgebundenen Lebensversicherung (FLV) als auch beim Edelmetall-Sparplan sollte man nicht allzu sehr knausern, macht Völker aufmerksam: „Man kann zwar bereits mit kleinen Beträgen beginnen. Allerdings gibt es meist Mindestkosten. Das bedeutet: Je geringer der Sparbetrag, desto höher ist die Kostenbelastung in Relation“ (siehe Grafik). Daher sollten es zumindest 65 oder 70 Euro sein, konkretisiert er und empfiehlt, einen Ablebensschutz vom Sparprodukt zu trennen, da beides zumeist mit unterschiedlichen Laufzeiten abgeschlossen wird.

Steuervorteile bei Fondspolizzen können allerdings auch durch hohe Kosten zunichte gemacht werden, heißt es beim Honorarberatungsunternehmen fynup GmbH. Nach deren Marktbeobachtungen werden überwiegend noch gezillmerte Fondspolizzen verkauft. Bei diesen Verträgen würden die Verwaltungs- und Abschlusskosten in den ersten Jahren anfallen. Bei ungezillmerten Fondspolizzen dagegen sind diese Gebühren über die Laufzeit verteilt. Online könne man bei dem Beratungsunternehmen auch provisionsfreie Fondspolizzen besparen. Die fynup-Berater empfehlen solche Produkte, die nur Fonds ohne Provisionen einsetzen, wie sie sonst Großinvestoren vorbehalten sind, oder die Provisionen würden an die Vertragsnehmer weitergegeben. Ein zusätzlicher Kostenvorteil entstehe durch die intelligente Auswahl der Fonds, beispielsweise von börsengehandelten Exchange Traded Funds, kurz ETFs. Langfristig kann man so gut gegen die Teuerung ankommen, kurzfristig sind Prognosen dazu kaum abzugeben, heißt es.

Der Selbstversuch bei fynup ergab für einen 52-jährigen Mann mit längerem Anlagehorizont und dynamischem Risikoprofil einerseits das Produkt „HDI Leben Two Trust Aktiv FSR22A provisionsfrei“, mit folgenden Fonds: iShares Core MSCI, Templeton Emerging Markets USD und MSIF Global Brands EUR. Alternativ wurde die Standard Life-Polizze „B-Smart Invest SE provisionsfrei“ vorgeschlagen, mit folgenden Fonds: Vanguard Global Stock Index EUR, Schroder ISF Asian Opportunities, Amundi Pioneer US Equities und Threadneedle L European Smaller Companies. Auf der anderen Seite stand ein Depot beim Online-Broker Flatex mit einem Fonds-Portfolio bestehend aus 75 Prozent ETFs (Branchenmix, global) sowie 15 Prozent Aktien (Branchenmix und Emerging Markets) plus einem zehnprozentigen Anteil aus globalen Aktien.

Anlageversicherungen für sehr vorsichtige

Für die sehr Vorsichtigen gibt es Hybrid- oder Indexorientierte Modelle, wie z. B. HDI Two Trust Select oder HDI Two Trust Vario. Laut Miskarik schlägt man so zwei Fliegen mit einer Klappe: Ein gewisser Ertrag plus ein gewisses Sicherheitsnetz. Beim Hybrid-Produkt Two Trust Vario werden die Sparbeiträge, Sonderzahlungen und Vertragsguthaben vollautomatisch in bis zu drei Veranlagungstöpfe aufgeteilt: in den konventionellen Deckungsstock, in eine dynamische Anlage via Wertsicherungsfonds – also in hauseigene Portfolios des Versicherers mit einer monatlichen Verlustbegrenzung von maximal 20 Prozent – und in eine renditeorientierte Veranlagung in Investmentfonds. Bei der Variante Two Trust Selekt kann die Überschussbeteiligung ab dem zweiten Versicherungsjahr auf Wunsch in einen Indexkorb investiert werden, einen von HDI entwickelten Multi-Index mit Indizes unterschiedlicher Assetklassen. Bei positivem Verlauf werden die Erträge dem Vertrag jährlich gutgeschrieben, gegen Verluste schützt eine Garantie.