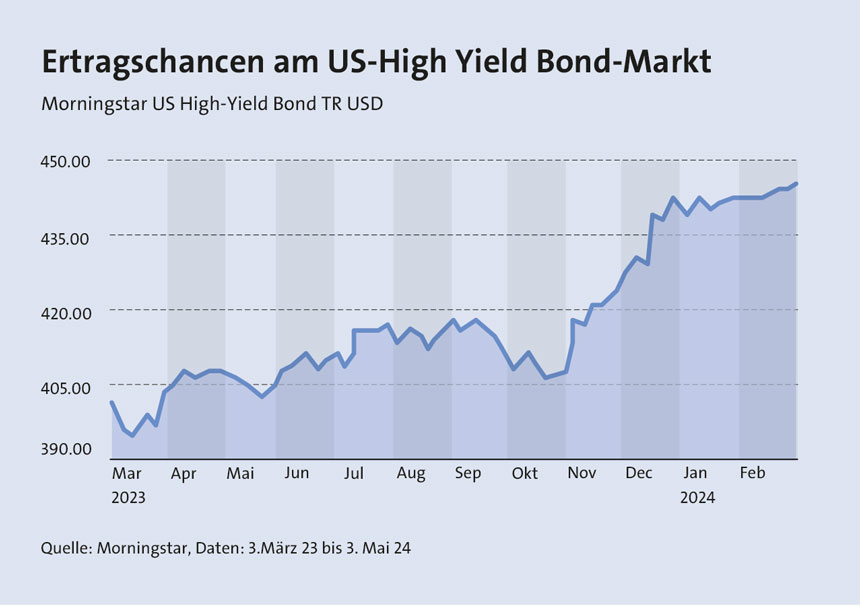

Investmentfonds mit amerikanischen High-Yield-Anleihen haben sich seit dem 4. Quartal 2022 gut entwickelt und im vergangenen Jahr teilweise Gesamterträge im zweistelligen Prozentbereich erwirtschaftet. So stieg der Morningstar US High Yield Bond Index allein im vergangenen Jahr um mehr als zwölf Prozent (siehe Grafik). Trotz dieser guten Entwicklung bleiben die Aussichten für High-Yield-Anleihen viel versprechend – wenn auch mit einigen Unsicherheiten behaftet, die sowohl von der wirtschaftlichen Situation herrühren als auch in der Politik begründet liegen. „Renditen von knapp unter acht Prozent bei US-Hochzinsanleihen sind attraktiv und bieten Chancen für Hochzinsanleger“, ist Chris Kocinski, CFA und Co-Head of U.S. High Yield & Senior Portfolio Manager bei Neuberger Berman überzeugt. Das Ausfallrisiko stuft Kocinski insgesamt als gering ein. „Unser Team geht in seinem Basis-szenario nicht von einer Rezession aus, und wir erwarten, dass die Ausfälle im historischen Durchschnitt liegen werden“, erklärt Kocinski.

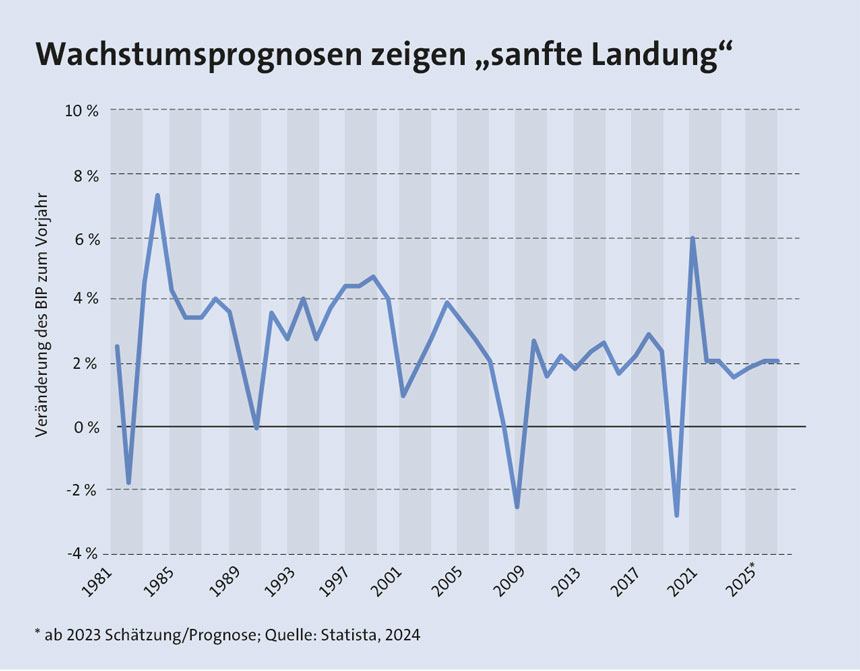

Der historische Durchschnittswert der Ausfallrate liegt bei rund 3,5 Prozent und nach Angaben der Rating-agentur Moody’s beträgt die Rate von Hochzinsanleihen derzeit rund 2,5 Prozent. Ein massiver Anstieg der Ausfallraten wird auch deshalb nicht erwartet, da die US-Unternehmen dank solider Bilanzen bei einem leicht rückläufigen Wirtschaftswachstum noch auf festen Füßen stehen – solange der erwartete Abschwung tatsächlich mit einer sanften Landung der US-Wirtschaft endet und nicht in eine Rezession mündet.

Wichtigster Treiber des wirtschaftlichen Wachstums ist in den USA traditionell der Konsum, der mehr als zwei Drittel zur gesamten Wirtschaftsleistung beiträgt. Aber auch die US-Exporte konnten im vierten Quartal 2023 um mehr als sechs Prozent zulegen. Zudem steigerten die Unternehmen ihre Investitionstätigkeiten um ein Prozent. Aufgrund dieser soliden Zahlen rechnen die meisten Beobachter nicht mit einer Rezession in den USA, sondern gehen vom Szenario einer sanften Landung mit einem, wenn auch geringen, aber positiven Wachstum der Wirtschaftstätigkeit und einem damit insgesamt fruchtbaren Boden für amerikanische Hochzinsanleihen aus (siehe Grafik).

GELDPOLITIK IM FOKUS

Ein entscheidender Faktor für die konjunkturelle Entwicklung wird aber der geldpolitische Kurs der US-Notenbank Fed sein. Denn einerseits würden ein Rückgang der risikofreien Zinsen und ein Ende der geldpolitischen Straffung seitens der Fed auf dem Markt der High Yield Bonds zu einer Ausweitung der Spreads führen. Laut Berechnungen des Franklin Templeton Institute liegen die Spreads von US-High-Yield-Anleihen derzeit bei 338 Basispunkten und dürften Ende des Jahres bei 423 liegen und damit nahe am Zehn-Jahres-Durchschnittsspread von 424 Basispunkten. Andererseits könnte eine anhaltende Zinsstraffungsphase der Zentralbanken einige Emittenten vor Herausforderungen bei der Refinanzierung ihrer Verbindlichkeiten stellen.

Ob die amerikanische Notenbank den Leitzins – wie im Markt bereits weitgehend antizipiert – noch in diesem Jahr senken wird, hängt vor allem von der Inflation ab und ist unter Experten mittlerweile umstritten. Die Inflationsrate konnte zwar dank der Kaskade an Zinserhöhungen im Zeitraum von März 2020 bis Juli 2023 eingedämmt werden und lag zuletzt im Januar 2024 bei plus 3,1 Prozent gegenüber dem Vorjahr, aber die Inflationsgefahr ist noch nicht gänzlich vom Tisch. Denn der Preisdruck in den USA lässt nur langsam nach. Insbesondere die Abwärtsdynamik der Kernrate der Inflation, ohne Energie- und Lebensmittelkosten, hat sich in letzter Zeit verlangsamt und verharrte laut Angaben des US-Arbeitsministeriums im Januar bei 3,9 Prozent. „Wir glauben zwar, dass die Gefahr einer ausufernden Inflation gebannt ist, aber es besteht immer noch das Risiko, dass die Inflation länger über der Komfortzone der Fed bleibt, als der Markt erwartet“, sagt Peter Vecchio, Fondsmanager des Axa US Short Duration High Yield Bonds. Auch andere Experten halten es für möglich, dass die Inflationsrate auf diesem hohen Niveau zum Stillstand kommt.

Für diesen Fall hat sich Jerome Powell, Chef der Fed, nach der letzten Notenbanksitzung im Januar recht deutlich positioniert: Eine Zinssenkung komme erst in Betracht, wenn sich die Inflationsrate auf dem angestrebten Niveau von zwei Prozent bewegt. Die Währungshüter wollen es nicht riskieren, die Inflation durch eine zu frühe Senkung der Leitzinsen zu befeuern, denn sinkende Zinsen würden der Inflation indirekt neue Türen öffnen. Der US-Leitzins blieb denn auch nach der letzten Sitzung der Fed Ende Januar vorerst unverändert bei der Spanne von 5,25 bis 5,50 Prozent. Ob, wann und wie viel die Fed an der Zinsschraube drehen wird, ist offen. Die Konsenserwartungen des Marktes sagen derzeit Zinssenkungen um 25 Basispunkte im Jahr 2024 voraus, wobei die meisten Beobachter eine erste Zinssenkung frühestens für den Herbst dieses Jahres erwarten, wenn die wirtschaftliche Entwicklung etwas deutlicher bewertet werden kann.

Angesichts der bestehenden Unsicherheiten über die weitere Entwicklung des Zinsniveaus und des Wirtschaftswachstums tritt die selektive Auswahl resilienter Unternehmen aus weniger konjunktursensiblen Branchen in den Vordergrund. „Innerhalb des HY-Marktes sehen wir eine uneinheitliche US-Wirtschaft, die zu einer Streuung zwischen den Sektoren und Emittenten führt und verschiedene Punkte innerhalb ihrer jeweiligen Ertrags- und Wirtschaftszyklen veranschaulicht“, sagt Axa-Fondsmanager Peter Vecchio. Er sieht die Schwachstellen vor allem bei Gewerbeimmobilien, in der Telekommunikationsbranche und in Teilen des Einzelhandels, erwartet aber nicht, dass diese den gesamten Markt überlagern werden.

KREDITQUALITÄT IM FOKUS

Eine wichtige Rolle für die Gesamtperformance der High-Yield-Fonds spielt die Kreditqualität der in ihnen gebündelten Anleihen. Dabei ist sowohl das Kreditrating (von Ba oder BB bis runter zu C oder D, je nach Agentur) seitens der Ratingagenturen wie Moody’s, Standard & Poor’s oder Fitch entscheidend als auch der Zinsaufwand, den ein Unternehmen für seine Anleihe zahlen muss sowie seine Fundamentaldaten und die allgemeine Wirtschaftslage. „Wir konzentrieren uns auf die Widerstandsfähigkeit der Geschäftsmodelle der Emittenten und stellen sicher, dass wir für zyklische oder idiosynkratische Risiken angemessene Renditen erhalten. Unser Plan sieht vor, dass wir uns in erster Linie auf Low-BB- und Single-B-Kredite konzentrieren,“ sagt Chris Kocinski von Neuberger Berman.

Auch Peter Vecchio setzt mit seinem Short Duration Fonds schwergewichtig auf Titel mit BB- und B-Qualitäten und nutzt den Effekt, dass sich Anleihen gegen Ende der Laufzeit tendenziell ihrem Nennwert (Par-Wert) annähern, was eine zusätzliche Renditechance mit sich bringt: „Wir sehen gute Chancen bei einer Reihe von BB- und B-Anleihen mit kurzer Laufzeit, die immer noch unter par gehandelt werden und wahrscheinlich in relativ naher Zukunft refinanziert werden. Der Pull-to-Par für diese Wertpapiere bietet eine attraktive Gesamtrendite.“ Sein Fonds ist eher defensiv ausgerichtet, im Gegensatz dazu verfolgt der von Michael Graham gemanagte Axa Dynamic High Yield Bond einen eher aggressiven Ansatz, mit einem Schwerpunkt auf CCC-Papieren.

AUSFÄLLE VERMEIDEN

Für die positive Wertentwicklung eines High-Yield-Fonds ist die Generierung von Alpha aber letztlich nur die halbe Miete. Ebenso trägt die erfolgreiche Vermeidung von Ausfällen zur Gesamtperformance bei, was eine selektive Auswahl der Emittenten voraussetzt. „Unser aktiver Ansatz bei der Wertpapierauswahl sollte es dem Fonds auch ermöglichen, einige der risikoreichsten Marktsegmente zu meiden, was die Abwärtsvolatilität im Gegensatz zu passiven Ansätzen bei festverzinslichen Wertpapieren, die die Renditen und das Kreditrisiko des breiteren Marktes akzeptieren, weiter abschwächt“, sagt Steven Gish, Manager des Allianz US Short Duration High Income Fonds.

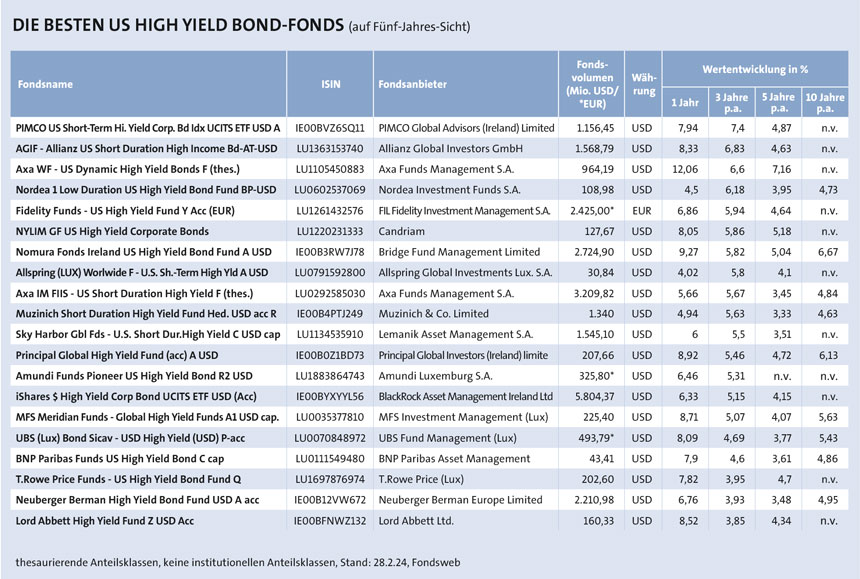

Demnach dürften es die beiden Exchange Traded Funds (ETF), die es in unser Fondsranking geschafft haben (siehe Tabelle), in einem weniger optimalen Umfeld als bisher deutlich schwerer haben, ihren Investoren eine positive Gesamtrendite zu bescheren. Denn für High-Yield-Fonds ist die Vermeidung von Zahlungsausfällen essenziell für den Anlageerfolg. Ein passiv gemanagter Fonds, der Ausfälle nicht effektiv verhindert, läuft in Krisenphasen, wenn die Ausfallraten der Anleihen stark zunehmen, Gefahr, um Längen zurückgeworfen zu werden.

Ein solcher Lackmustest steht bei beiden ETF noch aus, denn seit ihrem Bestehen haben sie noch keine größere Krise, wie beispielsweise die Finanzkrise 2008, durchlaufen. Daher sollte die Wertentwicklung der beiden ETF nicht darüber hinwegtäuschen, dass passive Investments im Segment der High Yields dem Ausfallrisiko einzelner Emittenten mehr oder weniger machtlos gegenüberstehen. Was sich angesichts der Rezessionsgefahren, die in den USA noch nicht ganz vom Tisch sind, negativ auf die Wertentwicklung auswirken könnte. Anleihe-ETFs investieren überwiegend in die größten Schuldner. Eine hohe Verschuldung ist bei guter Wirtschaftslage und sinkenden Zinsen für Unternehmen verkraftbar. Aber in Phasen des Abschwungs, gepaart mit einem höheren Zinsniveau, könnten auch solche Schuldner ins Strudeln kommen.

ETF MIT GERINGEREN KOSTENVORTEILEN

Der Kostenvorteil macht bei ETF im Segment der Hochzinsanleihen nicht so viel her, wie es allgemein bei ETF auf Aktienindizes erwartet wird. So weist der Pimco ETF, der den ICE BofAML 0-5 Year US High Yield Constrained Index mit mehr als 1500 kurzfristigen, auf US-Dollar lautenden Unternehmensanleihen mit einem Rating unter Investment Grade nachbildet, einen Ausgabeaufschlag und eine Rücknahmegebühr von je maximal drei Prozent aus. Demgegenüber verzichtet der iShares $ High Yield Corp Bond UCITS ETF auf eine Erhebung von Ausgabe- oder Rücknahmeaufschlag, aber verlangt für die Nachbildung des Markit iBoxx USD Liquid High Yield Capped Index, der mehr als 1800 Positionen umfasst, eine jährliche Gebühr von 0,5 Prozent.

Über allen wirtschaftlichen Indikatoren und Prognosen legt sich in diesem Jahr auch der Schleier der internationalen Politik. Das Jahr 2024 wird ein „Superwahljahr“, denn fast die Hälfte der Menschheit darf in diesem Jahr zur Urne gehen. In der ersten Jahreshälfte finden Wahlen in Taiwan, Indien und Mexiko statt, im zweiten Semester wählen Europa und die USA. Dort könnte Donald Trump ein Comeback gelingen, was jedoch die Kreditmärkte in Europa und den Schwellenländern vermutlich stärker belasten würde als die nordamerikanischen. Denn die meisten Beobachter gehen davon aus, dass Trump als wiedergewählter Präsident der USA das Engagement seines Landes für den Frieden in Europa und im Nahen Osten einstellen oder zumindest eindämmen wird. Dies könnte den Krieg in der Ukraine zu einem noch größeren Problem in Europa werden lassen, inklusive weiterer Preissteigerungen und steigender Ausfallraten auf dem europäischen High-Yield-Markt. Während es für den amerikanischen Markt für Hochzinsanleihen relativ egal sein dürfte, ob Biden oder Trump wiedergewählt wird. Denn beide Regierungen verfolgen das Ziel der Inflationssenkung und stehen einer Verringerung der Leitzinsen eher positiv gegenüber. Trump würde vermutlich seine 2017 eingeführten Steuersenkungen weiterverfolgen, was sich für die Märkte positiv auswirken würde.

Darüber hinaus haben Analysten bei La Française ausgerechnet, dass – mit Ausnahme der Jahre 2000 und 2008 – Präsidentschaftswahlen in den USA in der Regel risikoreiche US-Anlagen begünstigen, einschließlich High-Yield-Anleihen. Seit 1988 lag die Performance von US-High-Yield-Anleihen bei den letzten neun Wahlen durchschnittlich bei elf Prozent und damit doppelt so hoch wie ihre langfristige Performance von 5,5 Prozent.

Es gibt damit aktuell gleich mehrfache Unterstützungen für den amerikanischen High-Yield-Markt – sowohl von politischer Seite als auch von der ökonomischen. Dennoch sollte nicht vergessen werden, dass Junk-Bonds-Anleihen von Unternehmen mit geringerer Bonität herausgegeben werden und daher auch immer mit einem höheren Verlustrisiko verbunden sind. Deshalb ist die selektive Titelauswahl des Fondsmanagers eine wichtige Voraussetzung, um Ausfälle von Anleihen zu vermeiden und eine positive Gesamtrendite zu generieren.